Idea ESG zakłada, że celem przedsiębiorstw nie powinien być wyłącznie własny interes ekonomiczny. Biznes powinien przynosić szeroko pojęte korzyści wszystkim interesariuszom, lokalnym społecznościom i środowisku. Tylko w ten sposób firma zapewni sobie i otoczeniu, w którym się znajduje, zrównoważony rozwój i stabilizację. Podmioty inwestujące profesjonalnie na rynku kapitałowym zaczęły zwracać uwagę na wszystkie aspekty, a nie tylko na zdolności przedsiębiorstwa w zakresie wypłacalności czy pokrywania własnych zobowiązań finansowych.

Inwestowanie w zgodzie z kryteriami zrównoważonego rozwoju (ESG) staje się coraz częściej standardem w zarządzaniu aktywami. Oferuje zainteresowanym inwestorom możliwość wspierania dbałości o środowisko, lokalne społeczności, a także inwestowania kapitału zgodnie z wartościami, które uważają za ważne. Inwestycje ESG polegają na inwestowaniu w postęp i uznaniu, że firmy, które rozwiązują największe światowe wyzwania, mogą znajdować się w najlepszej pozycji do rozwoju. W ofercie VIG/C-QUADRAT TFI znajdą Państwo fundusz VIG/C-QUADRAT GreenStars, w którym o doborze instrumentów inwestycyjnych decydują właśnie kryteria ESG.

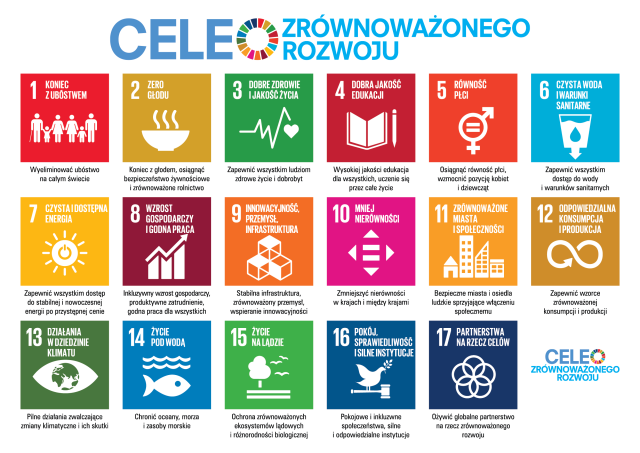

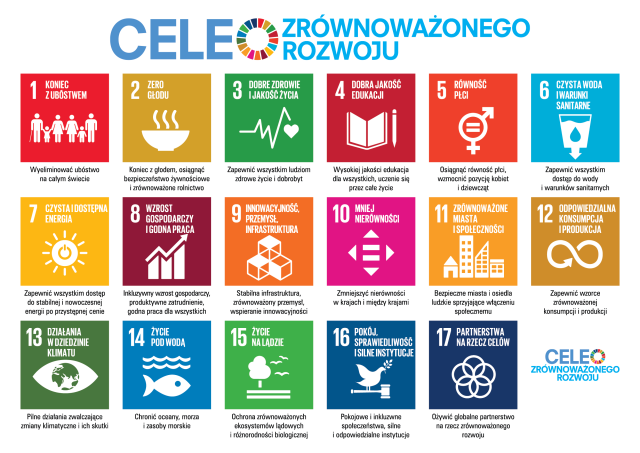

ESG oznacza środowisko, społeczeństwo i zarządzanie. Są to czynniki niefinansowe, które inwestorzy wykorzystują do oceny inwestycji lub stabilności firmy. Czynniki środowiskowe zwracają uwagę na ochronę świata naturalnego, czynniki społeczne analizują sposób, w jaki firma traktuje ludzi wewnątrz i na zewnątrz firmy, a czynniki związane z zarządzaniem uwzględniają sposób prowadzenia firmy. Równolegle do działań na rynku kapitałowym, w 2015 roku wszystkie 193 państwa członkowskie ONZ przyjęły „Agendę na Rzecz Zrównoważonego Rozwoju 2030” zawierającą cele zrównoważonego rozwoju (The Sustainable Development Goals).

Kwestie ESG zostały po raz pierwszy wymienione w raporcie ONZ dotyczącym zasad odpowiedzialnego inwestowania (PRI) z 2006 r., składającym się z raportu Freshfield i „Who Cares Wins”. Jeśli przyjrzymy się głównym celom zrównoważonego rozwoju przedstawionym przez ONZ, możemy z łatwością dostrzec, że to właśnie od nich wywodzi się wiele kryteriów ESG. Wystarczy spojrzeć na niektóre przykłady takie jak: „czysta i dostępna energia”, „innowacyjność, przemysł infrastruktura”, „odpowiedzialna produkcja i konsumpcja”, aby znaleźć podobieństwa do pryncypiów, którymi kierują się fundusze w wyborze spółek w ramach inwestowania społecznie odpowiedzialnego. Zatem, mimo że moda na trend ESG jest stosunkowo nowa, zainteresowanie wokół jego kryteriów rozwija się od wielu lat.

Wprowadzenie pojęcia ESG pozwoliło stworzyć definicje, uporządkować proces selekcji i weryfikacji przedsiębiorstw. Nie mniej jednak same zasady nie są czymś zupełnie nowym i przełomowym. Tak naprawdę wiele z nich od wielu lat jest częścią analizy fundamentalnej przeprowadzanej przez analityków. Dla przykładu, jeśli działalność danej firmy wywołuje negatywny wpływ na środowisko powstaje istotne ryzyko nałożenia różnych kar i sankcji przez regulatorów. To z kolei automatycznie przekłada się na mniejszą efektywność biznesową oraz pogorszenie wizerunku w oczach inwestorów. Zatem z pewnością nie jest to czynnik, który można pominąć dokonując rzetelnej analizy przedsiębiorstwa. Rozważając inny przykład związany z zasobami ludzkimi możemy wymienić spółki, które w swym modelu biznesowym koncentrowały się na kadrze o niskim poziomie zarobków, aby obniżyć koszty pracownicze. Tego rodzaju strategia mogła oczywiście sprawdzać się podczas „rynku pracodawcy”, kiedy ludzie mieli problem ze znalezieniem pracy, ale z drugiej strony niskie płace czy zatrudnianie na podstawie tzw. „umów śmieciowych” zwiększają rotację pracowniczą, osłabiają motywację i w efekcie prowadzi to do wykonywania pracy niższej jakości. W dłuższym terminie, firmy stosujące podobne zasady na konkurencyjnym rynku nie mają prawa bytu. Stąd ponownie jest to niezwykle istotny czynnik, który należy wziąć pod uwagę rozważając zakup akcji danej spółki do portfela inwestycyjnego. Tego typu kryteria od dawna - niejako intuicyjnie - były stosowane przez analityków, mimo że wówczas nie wchodziły w ramy i definicje ESG.

Michał Szymański, Prezes Zarządu VIG/C-QUADRAT TFI, wskazuje, że kryteria ESG to realne preferencje konsumentów, a nie kwestia regulacji: „. W przypadku energetyki odnawialnej oraz inwestycji w technologie obniżające ślad węglowy skala wzrosła z 50 mld dolarów w 2005 roku do 750 mld dolarów w zeszłym roku. To 15 razy więcej!" W 2012 r. sprzedano na świecie 120 tys. samochodów elektrycznych, co stanowiło 0,2% globalnej sprzedaży. W 2021 roku było to już 6,6 mln, a udział w sprzedaży osiągnął niemal 10%*

W Polsce wciąż panuje pewien sceptycyzm do inwestowania społecznie odpowiedzialnego. Niektórzy utożsamiają to z modą, która przeminie. Czy inwestycja w ESG to tylko chwilowy trend, za który musimy zapłacić dodatkową premię pomniejszającą naszą stopę zwrotu?

Cóż, jeszcze 15 lat temu kwestie typu: „Czy dany samochód szkodzi środowisku?” były kompletnie pomijalne. Dzisiaj – rosnąca popularność samochodów elektrycznych pokazuje, że są klienci chcący zapłacić więcej za produkt, właśnie ze względu na kwestie środowiskowe. Dlatego firmy, które zwracają na to uwagę, mogą pozwolić sobie na wyższe marże, co zwiększa ich rentowność. Spełnianie kryteriów ESG poświadcza jakość wykonywanego biznesu. Wyższa jakość to lepszy wizerunek, budowanie przewagi konkurencyjnej i lojalni klienci. Odpowiedzialność przedsiębiorstw w coraz większym stopniu będzie wiązać się z ich wynikami finansowymi i w konsekwencji generowanymi stopami zwrotu dla inwestorów. Z kolei biznesy niespełniające pewnych kryteriów (np. produkujące opakowania niepodlegające biodegradacji) mogą mieć coraz trudniej, gdyż warunki ich działalności będą się radykalnie pogarszały.

Czynniki ESG będą wpływać na profil ryzyka i stopę zwrotu portfeli inwestycyjnych. Globalna firma finansowa MSCI stworzyła specjalne metodologie i rankingi mające pomóc inwestorom zrozumieć ryzyka i szanse związane z ESG oraz zintegrować te czynniki w procesie budowy i zarządzania portfelem. Kluczowa hierarchia uwzględnia takie działy jak środowisko, społeczność i zarządzanie wraz z podziałem na poszczególne tematy np. zmiany klimatu, szanse środowiskowe, kapitał ludzki, czy zarządzanie korporacyjne.

Można śmiało stwierdzić, że firmy, które nie będą dostosowywać się do kryteriów zrównoważonego rozwoju stracą konkurencyjną przewagę oraz będą postrzegane jako bardziej ryzykowne w oczach inwestorów. Już dziś wiele branż i biznesów wykluczanych jest z portfeli funduszy inwestujących w oparciu o ESG. Wśród nich wymienić możemy np. branżę alkoholową, tytoniową, hazardową, czy produkcję broni konwencjonalnej. Globalne, a zarazem minimalne standardy, które spółki muszą spełniać dotyczą m.in. praw człowieka, norm pracy, ochrony środowiska, zapobiegania korupcji. Prawdopodobnie za kilka lat spółki bez raportów ESG nie będą w ogóle analizowane przez inwestorów.

Dyrektorzy generalni swoich firm muszą myśleć o ESG, jako o części ogólnej strategii firmy. To trend makro, który nabiera tempa. Inwestorzy już podejmują decyzje w oparciu nie tylko o deklaracje, ale faktyczne działania przedsiębiorstw, które są rozliczane z realizacji celów dotyczących ochrony środowiska, odpowiedzialności społecznej i ładu korporacyjnego. W przyszłości będą one równie istotne, co ich wyniki finansowe.

Trend ten będzie postępował, jako element racjonalności biznesowej, a nie tylko konieczność spełnienia kryteriów compliance. Stąd inteligentny i odpowiedzialny inwestor nie powinien traktować ESG jako chwilowej mody. Spełnianie szeregu kryteriów sprawia, że zarówno firmy jak i cała gospodarka lepiej się rozwijają.

Źródło: International Energy Agency – Global EV Outlook 2022 / www.iea.org

foto: ONZ / un.org.pl